Les conditions du financement immobilier se sont considérablement durcies ces derniers mois provoquant un net ralentissement du marché. Prendre du recul pour comprendre la transformation des dispositifs financiers et leur influence sur la dynamique de marché, c’est l’analyse à ne pas manquer de Michel MOUILLART Professeur d’Economie, FRICS

La puissance de l’amélioration des conditions de crédit

Avec la levée de l’encadrement du crédit, le marché des crédits immobiliers se transforme. Le temps des taux des prêts du secteur concurrentiel très élevés est révolu : au lendemain du second choc pétrolier, en 1981, le taux moyen était parvenu à son maximum d’Après-Guerre (17.6 %) ; il est revenu en 1988 à son niveau du début des années 70, celui qui prévalait avant le premier choc pétrolier (10.6 % pour une durée moyenne de 12.5 années).

En effet, après les réformes financières intervenues de 1982 à 1985, la loi bancaire de 1984 et la vague de libéralisation de l’économie de la seconde moitié des années 80, les conditions de crédit se sont transformées en profondeur et durablement. Aussi, une fois passés le choc de la réunification de l’Allemagne sur les marchés financiers européens et les conséquences économiques et financières internationales de la première guerre du Golfe, les taux des crédits immobiliers vont amorcer un mouvement de décrue quasiment ininterrompu jusqu’en 2022. D’ailleurs, la crise bancaire et financières des années 2008-2009 venue des Etats-Unis a simplement ouvert une parenthèse rapidement refermée. Comme d’ailleurs la crise des dettes souveraines de l’automne 2011 ou la crise grecque du printemps 2015. Il est vrai que dès novembre 2011, la Banque Centrale Européenne (BCE) avait modifié en profondeur sa stratégie de régulation monétaire, avec l’arrivée de Mario Draghi. Une longue période de facilitation monétaire s’était ouverte, renforcée avec l’arrivée de Christine Lagarde en novembre 2019. Le principal taux de refinancement de la BCE a été maintenu à 0 %, entre mars 2016 et juin 2022, pendant que les facilités de refinancement des banques étaient élargies.

Ainsi entre 1988 et fin 2001, le taux du secteur concurrentiel se réduit de moitié, à 5.3 % pendant que la durée moyenne des crédits s’élève à 14 années. Puis le taux va encore être divisé par deux, pour s’établir à 2.5 % au 2nd semestre 2014 : la durée moyenne des prêts est alors de 17.5 années. Et finalement le taux est descendu à un niveau sans précédent en 2021 : 1.05 % sur une grande partie de l’année, pour une durée moyenne de 19.5 années.

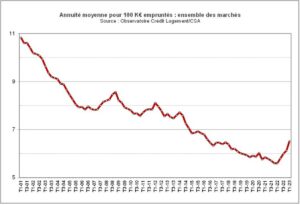

Dans ces conditions, l’annuité moyenne associée à un crédit de 100 K€ a diminué de 48 % en 20 années, entre le début de 2001 et la fin de 2021 (de 63 % entre 1988 et 2021). L’impact de cette évolution sur les capacités d’emprunt des ménages a été exceptionnel : aucun dispositif d’aides publiques n’aurait été en mesure de produire un tel effet, sauf bien sûr à un coût budgétaire qui aurait sans doute été jugé déraisonnable par l’administration des Finances.

Mais bien sûr, avec la remontée des taux qui s’est amorcée dès le début de l’année 2022, une partie du bénéfice tiré par les candidats à un emprunt a commencé à se perdre, après de si longues années d’amélioration des conditions de crédit : en un peu plus d’un an l’annuité moyenne s’est accrue de 16.5 %, ce que peu de candidats à un achat immobilier sont en mesure de supporter. Et ce qu’aucun dispositif d’aide publique, ni aucune des baisses de prix tant souhaitées (invoquées) ne pourrait compenser.

La solvabilité de la demande au zénith, avant une rechute rapide

Une amélioration des conditions de crédit telle celle qui s’est observée pendant plus de trente années, jusqu’au dérapage de l’inflation de l’automne 2021, ne peut être suffisante par elle-même pour expliquer la formidable expansion du marché des crédits immobiliers constatée. Car au-delà des chocs économiques et financiers qui furent nombreux durant ces années, la production de crédits a progressé comme jamais par le passé : par exemple, entre 2014 et 2021, + 77 % (+ 8.5 % par an, en moyenne) pour les crédits versés aux particuliers (hors les renégociations, les rachats de crédits, les prêts relais et les financements de soulte).

Si la demande a pu se développer à un tel rythme, ce n’est pas seulement parce que les taux des crédits ont reculé de 166 points de base entre 2014 et 2021, par exemple ! C’est aussi et surtout en raison de l’allègement des apports personnels demandés par les banques aux candidats à un crédit immobilier.

Face à l’augmentation rapide des prix des logements neufs et anciens, les banques ont fait le choix de soutenir la demande et d’élargir le marché : l’amélioration des conditions de crédit s’est accompagnée d’une baisse remarquable des taux d’apport personnel exigés des emprunteurs. Par exemple, le taux d’apport apparent (le complément du ratio LTV – Loan To Value-) qui était de l’ordre de 26 % en 2012 (de l’ordre de 30 % au tout début des années 2000) n’était plus que de 14 % en 2019 : donc avant la mise en œuvre de la recommandation du Haut Conseil de stabilité financière (HCSF) de décembre 2019, en 2020. Certes, dès 2020 et dans un contexte de dégradation de la conjoncture immobilière, le taux d’apport apparent s’est relevé en réponse aux exigences des autorités monétaires françaises pour s’établir à 19 % en 2022, mais grâce à la baisse des taux qui avait pu reprendre en 2021 (du fait des conditions de refinancement faites par la BCE), la solvabilité de la demande avait pu résister encore un peu.

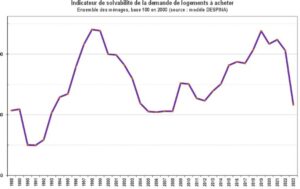

Pourtant, l’indicateur de solvabilité de la demande de logements à acheter, donc la demande de l’ensemble des ménages qui (in fine) réalisent ou non une opération immobilière, s’était établi à haut niveau en 2019 : un pic comparable à celui de la fin des années 90, donc durant les dernières années précédant l’accélération de la hausse des prix des logements constatée entre 1999 et 2007, avant que la crise financière venue des Etats-Unis ne refroidisse les marchés immobiliers. Car la solvabilité de la demande a pu compter sur la progression des revenus des ménages : de plus de 20 % entre 2008 et 2019 pour le revenu disponible de l’ensemble des ménages (Insee) et de 16 % pour le niveau des revenus des seuls ménages ayant réalisé un projet immobilier et emprunté pour cela (Observatoire Crédit Logement/CSA).

Bien sûr, aucun dispositif public d’aides à la réalisation des projets immobiliers des particuliers n’a jamais présenté une efficacité aussi remarquable que l’amélioration des conditions de crédit : sans oublier la baisse des apports personnels exigés si on raisonne en termes d’expansion de l’activité des marchés.

Et jusqu’en 2021, le maintien de la solvabilité de la demande à un niveau élevé a permis au marché des crédits immobiliers et aux achats des ménages de se maintenir, même si l’expansion constatée jusqu’alors n’avait plus sa place dans le paysage économique. Mais dès 2022 l’indicateur de solvabilité s’est dégradé, pour chuter nettement en 2023 : la remontée des taux des crédits immobiliers pèse fortement sur les capacités d’achat des ménages, d’autant plus que la hausse des prix des logements se poursuit, dans le contexte macroéconomique d’une perte de pouvoir d’achat.

BCE, OAT, taux d’usure et taux des crédits immobiliers

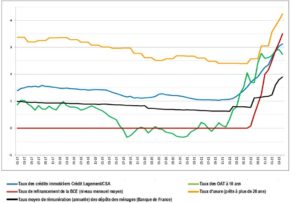

La baisse du taux des crédits immobiliers constatée jusqu’à la fin de l’année 2021 a été facilitée (voire rendue possible) par celle du coût des ressources utilisées par les établissements de crédit. A partir de 2012, une fois le choc de la crise financière des années 2008-2009 absorbé, les taux de rémunération des dépôts d’épargne des ménages auprès des banques (livrets d’épargne défiscalisée, épargne-logement, livrets d’épargne populaires et livrets bancaire) avaient en effet repris le chemin d’un recul rapide : par exemple, le taux des livrets défiscalisés qui avait baissé dès 1996 après 9 années de stabilité (à 4.50 %) était remonté entre 2005 et 2008 (pour passer de 2.15 % à 3.67 %), pour reculer de 2.25 % en 2012 à 0.50 % en 2021.

Cette diminution du coût des ressources provenant des dépôts a alors accompagné celles du principal taux de refinancement de la BCE et, par voie de conséquence, celle du taux de l’OAT à 10 ans : la stratégie mise en œuvre par la BCE, dans le contexte d’une inflation maitrisée, ayant été essentielle à cet égard. Pour se limiter à un passé récent, on peut noter qu’entre janvier 2017 et décembre 2021 le taux moyen de rémunération des dépôts des ménages auprès des banques (l’épargne rémunérée et les dépôts à vue, selon l’indicateur de la Banque de France) passe de 0.99 % à 0.63 %. Dans le même temps, le taux des crédits immobiliers (Crédit Logement/CSA) diminue, passant de 1.39 % à 1.06 % : pendant que le taux de refinancement de la BCE est maintenu à 0 %.

Les ressources mobilisées par les banques afin de financer ou de refinancer leur production de crédits immobiliers ont bien évolué dans le sens et dans les proportions des taux des prêts accordés. Certes, le taux de l’OAT à 10 ans a reculé de 1.03 % en février 2017 à 0.05 % en décembre 2021 en passant par des valeurs négatives durant de longs mois, mais durant cette période le poids des établissements spécialisés se finançant ou se refinançant à de telles conditions a fondu, pour ne plus représenter que 0.2 % du total de la production de crédits immobiliers : faisant qu’au total, ce n’est plus le coût des ressources obligataires qui gouverne la dynamique du taux des crédits immobiliers, depuis 2019 notamment.

Mais depuis décembre 2021, les taux des crédits immobiliers se redressent : passant de 1.06 % à 3.04 % en mars 2023. Dans le même temps, le coût des ressources a nettement rebondi : qu’il s’agisse du taux moyen de rémunération des dépôts d’épargne ou du principal taux de refinancement de la BCE (qui a accompagné cette évolution par un resserrement des autres facilités de refinancement des banques).

Cette évolution a été accompagnée d’une revalorisation trimestrielle du taux d’usure intervenant a posteriori, afin de prendre en compte les évolutions passées des taux des crédits. Au fur et à mesure de la remontée des taux des crédits, cette revalorisation est donc devenue quantitativement plus importante : celle intervenue au 1er janvier 2023 et normalement prévue pour l’ensemble du 1er trimestre avait donc été plus forte que les deux précédentes, avec par exemple + 52 points de base (pdb) pour les prêts à plus de 20 ans, contre + 48 pdb pour la revalorisation d’octobre 2022 et + 17 pdb pour celle de juillet 2022.

Puis, avec sa mensualisation intervenue à compter du 1er février 2023, le taux d’usure a de nouveau été relevé, de 22 pdb pour les prêts à plus de 20 ans par exemple, de 21 pdb au 1er mars et encore de 24 pdb au 1er avril. Avec une hausse de 119 pdb depuis décembre 2022, du jamais vu, la Banque de France a nettement et volontairement déstabilisé la demande. Comme si la mise en œuvre de la recommandation de décembre 2019 ne lui avait pas semblé suffisante pour atteindre un objectif qui lui paraît essentiel, bien que probablement inaccessible : accroître les taux, pour faire baisser la demande et dans son sillage les prix de l’immobilier, et donc relancer mécaniquement l’activité des marchés immobiliers.

Mais au total, les augmentations du taux des crédits immobiliers s’installent dans le paysage : mais sans avoir redynamisé la production de crédits, compte tenu des augmentations successives du principal taux de refinancement de la BCE et des taux de rémunération de l’épargne des ménages ; alors que la solvabilité de la demande en est fortement altérée, depuis le début de l’année 2023. Pendant que les prix de l’immobilier progressent toujours et que l’activité recule !

Source Journal de l’Agence