Taux de crédit vs inflation, difficultés d’obtention des crédits en application des règles du HCSF, guerre en Ukraine … Les questionnements sont nombreux sur le financement de l’immobilier depuis le début de l’année. Analyses et perspectives par Michel Mouillart Professeur d’Economie, FRICS

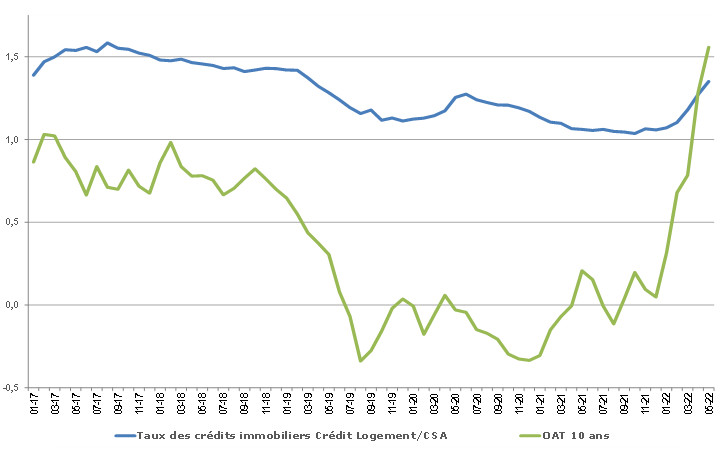

Depuis la fin de l’année 2021, la hausse des taux s’est installée dans le paysage. Et dès le début de cette année, l’augmentation se fait plus rapide, qu’il s’agisse par exemple des taux des crédits immobiliers ou du taux de l’OAT à 10 ans. Le déclenchement de la guerre en Ukraine, avec son cortège de désordres économiques et financiers, est d’ailleurs venu amplifier ces évolutions.

Tout cela était attendu[1], mais le dérapage de l’inflation a été beaucoup plus puissant que prévu et les décideurs publics, banques centrales et gouvernements, ont été contraints à des ajustements de stratégies. Telle la présidente de la BCE qui le 11 mai dernier a annoncé « mettre fin » aux achats nets d’actifs dès juillet prochain, pour ensuite (après « une période de quelques semaines ») engager l’institution monétaire dans la voie d’une hausse de ses taux. La stratégie définie par Christine Lagarde pour faire face à la poussée de l’inflation n’est évidemment pas facile à mettre en œuvre : relever les taux trop rapidement risquerait de peser encore plus sur une croissance très hésitante, alors que ne pas le faire aurait pu renforcer les tendances inflationnistes dans une période propice aux revalorisations salariales.

Une augmentation des taux contenue

Certes, il est peu probable que la BCE durcisse sa politique monétaire au-delà de 2022. La situation économique est encore trop fragile au sein de la zone euro et aucun des clignotants ne devrait rapidement passer au vert : la durée et l’issue de la guerre en Ukraine restent incertaines, la Chine s’enfonce dans une post-crise sanitaire, le contrecoup des décisions monétaires américaines va arriver, … Pour autant, la hausse des taux des crédits immobiliers va se poursuivre en France, durant toute l’année 2022, et probablement encore en 2023.

Mais jusqu’en avril, la hausse de ces taux a été modérée. D’après la Banque de France[2], le taux des crédits nouveaux[3] (hors renégociations et rachats de crédits) s’est établi à 1.13 % en avril, contre 1.06 % en décembre 2021 : soit une augmentation de 7 points de base (pdb) très en deçà des hausses vertigineuses sur lesquelles la plupart des intermédiaires financiers communiquent régulièrement.

L’augmentation du taux moyen des crédits du secteur concurrentiel (hors assurance et coût des sûretés) mesuré par l’Observatoire Crédit Logement/CSA sur le 1er quadrimestre de l’année a aussi été contenue. Durant les deux premiers mois de l’année, le taux moyen des crédits n’a que faiblement progressé : + 4 pdb au total, pour s’établir à 1.10 % en février. Depuis, l’augmentation a été nettement plus rapide : + 17 pdb en deux mois (1.27 % en avril), sans pour autant s’élever à un rythme comparable à celui de l’inflation ou à celui de l’OAT à 10 ans.

Alors que la demande a été déstabilisée par la dégradation du pouvoir d’achat, la hausse des prix des logements et, plus récemment, le déclenchement de la guerre en Ukraine, les établissements bancaires s’efforcent en effet de limiter la hausse des taux afin de préserver la solvabilité de la demande encore présente sur le marché. Elles bénéficient pour cela d’une épargne abondante et bon marché facile à mobiliser pour financer leurs prêts à l’économie. Elles peuvent en outre s’appuyer sur la politique de rachats des dettes privées suivie par la BCE depuis le déclenchement de la crise sanitaire en mars 2020, ce qui leur permet de disposer de ressources supplémentaires (et très bon marché) de financement de leurs engagements nouveaux ; ainsi que sur les « incitations coercitives », le taux négatif de 0.50 % appliqué aux dépôts des banques dormant à la banque centrale et qui participe au dynamisme de l’offre de crédits en amenant les établissements bancaires à prêter, même à faible taux, afin d’éviter de devoir payer pour des ressources d’épargne « forcée » pénalisées par la BCE[4]. Et il est vrai que dans le même temps, la remontée des taux reste limitée par des taux d’usure qui ont encore été réduits par la Banque de France, pour une large part de la production.

Ainsi, qu’il s’agisse de la Banque de France ou de l’Observatoire Crédit Logement/CSA, le constat est identique : l’augmentation des taux des crédits immobiliers a été très inférieure à la hausse du taux de l’OAT à 10 ans. Habituellement, dans des situations comparables, le taux des crédits « répercute » moins du tiers des variations du taux de l’OAT : car il n’existe plus depuis plusieurs années de lien mécanique entre ce taux, tel celui par exemple qui pouvait encore se constater (parfois) au début des années 2010 sur une partie de la production de crédits, lorsque les établissements financiers spécialisés étaient encore présents sur le marché des crédits immobiliers aux particuliers. D’ailleurs depuis décembre 2021, le taux de l’OAT à 10 ans a augmenté de plus de 120 pdb : soit 6 fois plus que l’augmentation du taux des crédits immobiliers d’après Crédit Logement/CSA et 17 fois plus que d’après la Banque de France !

Une augmentation des taux très inférieure à l’inflation

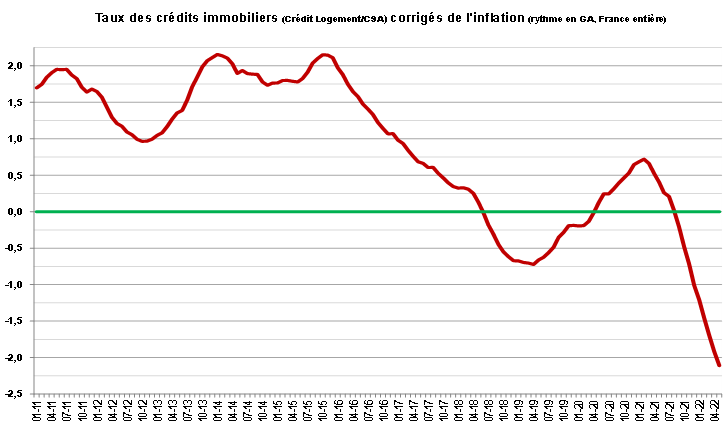

En outre, le taux des crédits immobiliers est inférieur à l’inflation depuis septembre 2021. En avril, lorsque le taux moyen était de 1.27 %, le rythme de l’inflation[5] mesuré à partir du niveau annuel glissant[6] de l’IPCH était de 3.19 % en glissement annuel[7]. Le taux d’intérêt réel est donc négatif depuis bientôt un an et il se fait de plus en plus négatif au fil des mois. D’ailleurs, d’après l’Observatoire Crédit Logement/CSA, la totalité des emprunteurs bénéficient depuis la fin de l’été 2021 de crédits à des taux inférieurs à l’inflation : ce qui, à cet égard, ne s’était jamais constaté depuis le début des années 60, même à la suite du 1er choc pétrolier lorsque l’inflation culminait à 14.2 % en 1974 !

Une situation telle celle-ci est donc « a priori » favorable à l’emprunteur, si on limite le raisonnement aux seules conditions de crédit. Car même si le taux nominal s’est accru de 27 pdb depuis décembre 2021, la charge de remboursement d’un crédit immobilier n’est guère plus lourde aujourd’hui qu’à la fin de l’été 2021 : d’une part parce que les établissements bancaires ont allongé la durée des crédits octroyés en même temps qu’ils s’efforçaient de contenir la hausse des taux ; et d’autre part parce que mécaniquement, même si la hausse des revenus est très souvent moins rapide que celle des prix, le poids réel de la dette (le taux d’effort) se réduit d’autant plus vite que l’indice des prix s’accroit. De plus, sur une période une peu longue (quelques années), l’effort budgétaire de remboursement d’un crédit immobilier évolue à raison inverse de l’indice des prix.

C’est sur cette base qu’habituellement il est affirmé que la hausse des prix est favorable aux emprunteurs, à ceux des ménages qui ont un crédit en cours de remboursement, bien sûr ; mais aussi à ceux qui envisagent de s’endetter (dès lors qu’ils en ont la capacité financière), puisque l’effort demandé va (plus ou moins) rapidement s’atténuer.

Le risque qui demeure néanmoins serait celui d’une spirale vicieuse qui entrainerait les taux des crédits immobiliers vers des niveaux tels qu’ils deviennent rapidement insupportables : c’est un peu le raisonnement sous-tendant de nombreux commentaires qui s’inquiètent d’une hausse rapide des taux. Néanmoins, sur la base des scénarii actuels (ceux de la BCE, de la Banque de France ou des principaux établissements de crédit) et compte tenu des tensions escomptées sur les marchés financiers, le taux moyen des crédits immobiliers ne devrait guère s’élever au-delà de 1.75 % d’ici la fin de l’année (voire 1.90 %, dans un scénario dégradé[8]) : le rythme de l’inflation devrait alors culminer et se situer entre 4.50 % et 5.00 % (aussi bien en niveau annuel glissant qu’en variation sur un an, si le ralentissement vers les 2 % en 2023 prédit par le gouverneur de la Banque de France se confirme). Le taux d’intérêt réel va donc encore diminuer : et si on cherche une comparaison (pas trop ancienne), le taux nominal attendu pour fin 2021 serait en fait comparable à celui du printemps 2016, lorsque l’inflation était de l’ordre de 0.15 % par an !

Et pourtant les difficultés d’obtention des crédits se renforcent

Le renforcement des difficultés d’accéder à un crédit immobilier qui se constatent depuis plus d’une année maintenant ne tient donc pas au niveau des taux ou à leur évolution récente.

Depuis très longtemps déjà, l’octroi des crédits est conditionné par une analyse du risque de l’emprunteur : les modalités d’octroi sont définies par les établissements distributeurs et intégrées dans leurs méthodes d’identification et d’évaluation des risques de défaut des emprunteurs (les modèles de « scoring »). L’emprunteur doit être en capacité de rembourser le crédit, les remboursements mensuels doivent être supportables, les revenus de l’emprunteur doivent être réguliers, ses dépenses de la vie courante maîtrisables, son reste à vivre confortable … Un emprunteur sans trop d’épargne (un taux d’apport faible) sera moins bien noté et le risque de refus plus élevé. L’achat d’une maison mal isolée au milieu de la campagne et supposant 2 voitures pour se rendre au travail sera moins facile à financer.

Rien de tout cela n’est très nouveau et pourtant, le resserrement de l’accès au crédit est une réalité. Surtout depuis le début de l’année, puisque la mise en œuvre de la recommandation du HCSF est rendue obligatoire : les banques doivent strictement respecter le « critère du taux d’effort » (sauf dispositions dérogatoires, ce taux ne peut « plus » excéder la limite des 35 %). Et les conséquences de cela sont loin d’être négligeables : d’après l’ACPR[9], en décembre 2021, 15.4 % des prêts accordés étaient « non conformes » du point de vue de ce critère (la proportion était de 23.8 % en janvier 2021). Tout prête à croire qu’une application stricte du critère va « mordre » sur la production, amenant les banques à ne plus servir une part non négligeable des demandes présentées.

Ce n’est pas l’augmentation du prix de l’essence, ni celle des taux, ni la plus grande frilosité des banques, ni la guerre en Ukraine … qui sont à l’origine de la chute de la production de crédits constatée depuis le début de l’année. Dès janvier d’après l’Observatoire Crédit Logement/CSA, le nombre de prêts accordés à des particuliers afin de financer l’achat d’un logement (neuf ou ancien) ou de réaliser des travaux avait commencé à reculer ; il a chuté de 17.8 % sur le seul mois de mars (en glissement annuel), la demande ayant été déstabilisée par le déclenchement de la guerre en Ukraine ; et le recul de la demande s’est poursuivi en avril, dans un environnement électoral peu propice à l’expansion des marchés immobiliers. Ainsi sur le 1er quadrimestre de 2022, le nombre de prêts accordés était en diminution de 7.1 %, en glissement annuel[10].

Le recul de l’offre de crédits n’est que la conséquence de l’obligation de respecter strictement le « critère du taux d’effort ». En effet, si un taux d’effort ne dépasse pas les 35 %, c’est (par exemple) pour une ou plusieurs de ces raisons :

- Un niveau de revenus élevé (ou un héritage, une donation, …) permettant à l’emprunteur de disposer d’une épargne préalable importante : son taux d’apport personnel sera important et il limitera le recours à l’endettement.

- Un achat immobilier à un coût permettant de peu s’endetter : l’emprunteur délocalisera son achat (la périphérie, plutôt que le centre-ville ; le périurbain ; …) ou choisira un bien de moins bonne qualité qu’espéré (des travaux à réaliser, un – très – petit espace extérieur, …). Le bien est moins cher, il ne nécessite pas un recours trop important au crédit.

- Une offre de crédits à des conditions très avantageuses : un taux d’intérêt très bas et une durée de remboursement élevée, par exemple. Ou alors, l’appui d’un prêteur complémentaire « social » (caisse de retraite, employeur, …).

Toutes ces conditions peuvent être réunies (avec d’autres, d’ailleurs). Mais en général, la majorité des candidats à un achat immobilier était, jusqu’en 2019 (donc juste avant la 1ère recommandation du HCSF), constituée de ménages modestes, faiblement dotés en apport personnel qui s’endettaient sans « coup de pouce » extérieur. Depuis 2019 l’apport personnel moyen s’est accru de près de 50 % d’après Crédit Logement/CSA (de 14.8 % pour la seule année 2022) et les emprunteurs modestes et faiblement dotés en apport personnel sont progressivement évincés du marché (en 2022, les revenus de ceux qui peuvent emprunter sont en progression de 10.7 %, en glissement annuel).

L’accès au crédit immobilier devient de plus en plus difficile parce que les autorités de contrôle des banques (Ministère de l’Economie et Banque de France qui assurent, respectivement, la présidence et la vice-présidence du HCSF) en ont décidé ainsi.

Source le journal de l’Agence du 20/05/2022

[1] « La guerre en Ukraine : quelles conséquences sur l’immobilier résidentiel ? », Journal de l’Agence, 23 mars 2022.

[2] « Les crédits aux particuliers », Stat Info, Banque de France, 5 mai 2022.

[3] Plus précisément, le taux effectif au sens étroit (TESE) qui correspond à la composante « intérêt » du taux effectif global (TEG).

[4] Ce qui est devenu d’autant plus indispensable pour les banques : les périodes de confinements et la montée des incertitudes ont été propices à la non-consommation et ont donc poussé les ménages à sur-épargner, comme l’accroissement des dépôts auprès des banques en témoigne. Avec comme conséquence, le risque pour les banques de voir la masse de leur épargne « forcée » s’accroître fortement.

[5] L’indice des prix à la consommation harmonisé (IPCH) qui est retenu pour mesurer le taux d’intérêt réel (donc, corrigé de l’inflation) est habituellement utilisé dans les analyses présentées par la BCE, la Banque de France ou les principaux établissements de crédit. La différence essentielle entre l’IPCH et l’indice des prix à la consommation (IPC) tient dans le traitement de la protection sociale et de l’enseignement. Dans l’IPCH, seule la part à la charge du consommateur (après remboursement) est prise en compte : par exemple, dans le domaine de la santé, l’IPCH prend en compte les prix nets des remboursements de la Sécurité Sociale, tandis que l’IPC suit les prix bruts. Dans cet exemple, l’IPCH répercutera l’incidence d’un déremboursement (partiel ou total) des médicaments ou des soins : alors que cela serait sans incidence pour l’IPC. A cet égard, l’IPCH rend mieux compte des évolutions du pouvoir d’achat des ménages (outre le fait qu’il n’est pas, comme cela est le cas la plupart du temps, « hors tabac » notamment).

[6] Mesurer le rythme de l’inflation à partir d’un niveau annuel glissant est plus approprié à la comparaison avec un taux d’intérêt nominal qui par définition (et sauf rares exceptions prévues au contrat de prêt) est annuel. En outre, une telle mesure est moins sensible aux variations conjoncturelles brutales qui, pour autant, ne seront pas « perdues » puisqu’étant intégrées dans le niveau annuel glissant. En revanche, les évolutions seront plus lisses, moins heurtées : ce qui est souhaitable en période de pression inflationniste telle celle qui est actuellement traversée. Car l’autre mesure consiste en la comparaison du niveau de l’indice avec sa valeur 12 mois : on fait alors référence à la « variation sur un an ». En avril 2022, alors que le rythme de l’inflation mesuré à partir du niveau annuel glissant de l’IPCH était de 3.19 % en glissement annuel, la variation de l’IPCH sur un an était de 5.38 %, car la situation est celle de l’accélération de l’inflation. En revanche, lorsque la pression sur les prix s’atténuera (le gouverneur de la Banque de France a récemment prédit un retour – de l’IPCH – sur une hausse de 2 % en 2023), le niveau annuel glissant augmentera plus rapidement que la variation sur un an !

[7] Le glissement annuel consiste à comparer un niveau actuel à celui qui était observé 12 mois auparavant.

[8] Un scénario dégradé qui est devenu plus probable, avec l’annonce récemment faite par la BCE de « mettre fin » aux achats nets d’actifs dès juillet prochain, pour ensuite engager l’institution monétaire dans la voie d’une hausse de ses taux. Car le risque serait de voir les établissements de crédits sur-réagir, en réduisant le volume de leur production nouvelle tout en en élevant le prix pour l’emprunteur (les taux d’intérêt).

[9] « Données sur le suivi de la production mensuelle des crédits à l’habitat », ACPR, Banque de France, 5 avril 2022.

[10] Pour le seul marché de l’ancien qui, à la différence du neuf n’a bénéficié d’aucune disposition dérogatoire de la part du HCSF, la chute est plus rapide que pour l’ensemble du marché. Durant le 1er bimestre de l’année, le nombre de prêts accordés avait déjà reculé de 8.0 % en glissement annuel ; il a chuté de 27.8 % sur le seul mois de mars, la demande ayant été déstabilisée par le déclenchement de la guerre en Ukraine ; et aucun véritable rebond n’a été constaté en avril. Ainsi sur le 1er quadrimestre de 2022, le nombre de prêts était en diminution de 19.4 %, en glissement annuel.